來源:?Eastwood

近年來國內生物制藥行業進行了快速迭代的發展,幾年時間即完成了從類似藥向新藥的轉換。2013年至今,國內共申報了145款國產抗體新藥,Eastwood本文對國內抗體新藥格局和發展趨勢進行梳理。

國內抗體新藥的申報在2013年、2014年僅有4款,從2015年開始爆發:2015-2018年分別申報了12、19、37、37款。2019年至今,已經有32款抗體新藥申報,預計全年將超過2018年申報數量。

抗體新藥類別:雙抗冉冉升起

2013年來受理的145個抗體藥物中,單抗107個,ADC為19個,雙特異性抗體16個,納米抗體2個。

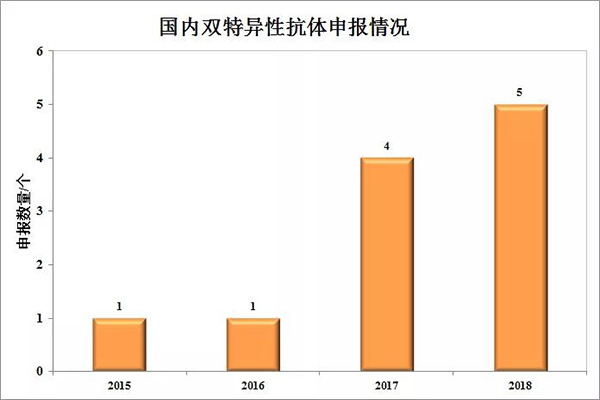

從類別來看,ADC的申報速度在明顯下降,2019年僅有2款ADC申報。相比之下,雙特異性抗體保持了穩定增長,這也符合近兩年來雙特異性抗體研發的火熱局面。

雙特異性抗體的研發格局本身也在變化,從早期的友芝友、健能隆基于CD3的雙特異性抗體為主,轉變為信達生物、科望生物、宜明昂科等基于腫瘤免疫PD-1靶點、CD47靶點等的組合為主。同時,天廣實、康寧杰瑞等則開發靶向HER2不同表位的雙特異性抗體。可以看出,國內申報的雙特異性抗體緊跟腫瘤免疫的前沿,從技術平臺型公司為主轉為以腫瘤免疫研發公司為主。

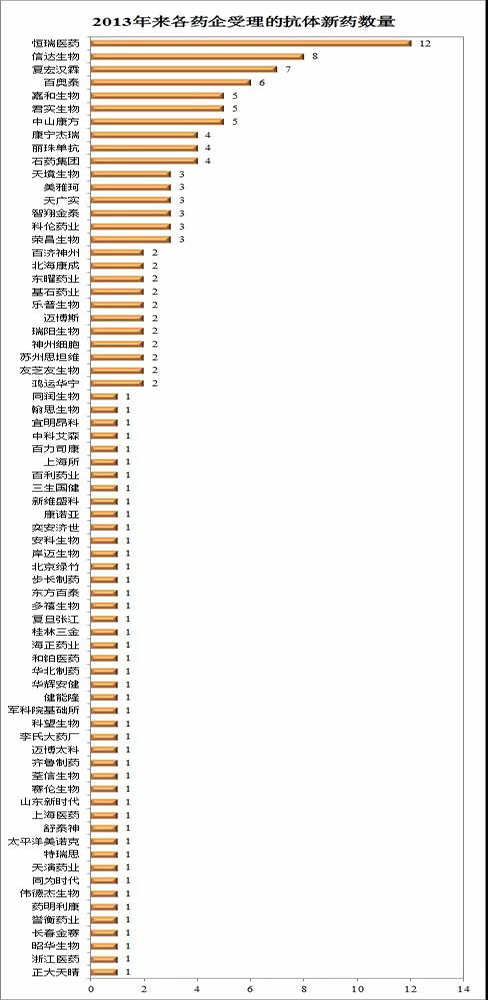

企業競爭格局

從企業競爭格局看,恒瑞醫藥、信達生物、復宏漢霖在申報進度上穩居第一梯隊。恒瑞在抗體新藥的布局,一如其在小分子首仿藥的表現,遙遙領先。熱門靶點幾乎采取All in的跟蹤開發策略,且進度總能保證居于前列。君實生物、中山康方、康寧杰瑞、石藥集團、麗珠單抗、天境生物等藥企居于第二梯隊,其中石藥集團是大型國企中布局生物藥較為成功者。其他企業情況各不相同,但總的趨勢是越來越多的企業加入到抗體新藥的布局當中來,如CDMO企業藥明系通和毓承投資的同潤生物(創通和毓承始人陳連勇也為同潤生物公司創始人),剛剛申報了CN1注射液,具體靶點未披露;人源化小鼠開發企業百奧賽圖也開發了PD-L1抗體(專利已公開,推測已賣掉);藥械企業樂普通過并購完成抗體新藥布局等等。

靶點:PD-1終放緩,靶點多樣化

從靶點格局來看,PD-1/PD-L1仍然最多為42個,但申報速度已經明顯放緩,2019年僅有4個PD-1/PD-L1抗體申報,且其中包括2個雙抗藥物:信達生物PD-1/HER2和翰思生物的PD-1/CD47。盡管仍有一定程度的扎堆現象,但新申報的抗體新藥開始呈現靶點多樣化、雙抗新組合的趨勢。除PD-1、HER2之外,新出現的熱門靶點包括IL-17(恒瑞、荃信、三生、君實、康方)、CD47(恒瑞、信達、天境、宜明昂科、翰思生物)、PCSK9(君實、信達、康方、恒瑞、天廣實)等。還有很多免疫檢驗點靶點,同樣有諸多藥企布局,隨著時間推移,會涌現更多的申報藥物。除此之外,也有不少企業開發獨具特色的靶點,如鴻運華寧聚焦GPCR靶點、宜明昂科深耕CD47開發多個雙特異性抗體等。

從市場方面來看,以PD-1單抗為代表的國產抗體新藥,表現頗為亮眼。2013年獲批的康柏西普,上市五年達到10億元級別。信達生物信迪利單抗、君實生物特瑞普利單抗上市第一個半年度,銷售額就超過3億元,有望首年突破10億元。大癌種、進口上市時間差縮短、可負擔低價,國產抗體新藥占據天時地利人和,將創造更多新的記錄。當然面對高重復度的烈性競爭,研發的差異化策略仍為重中之重,后半場的營銷競爭也將決定藥企存亡。

最后附錄145款受理的抗體新藥清單。

如涉及知識產權請與我司聯系??

|